2021年3月期 第2四半期の連結決算の概要について

2021年3月期 第2四半期の連結決算の概要について(2020年11月5日)

代表取締役社長の矢田でございます。

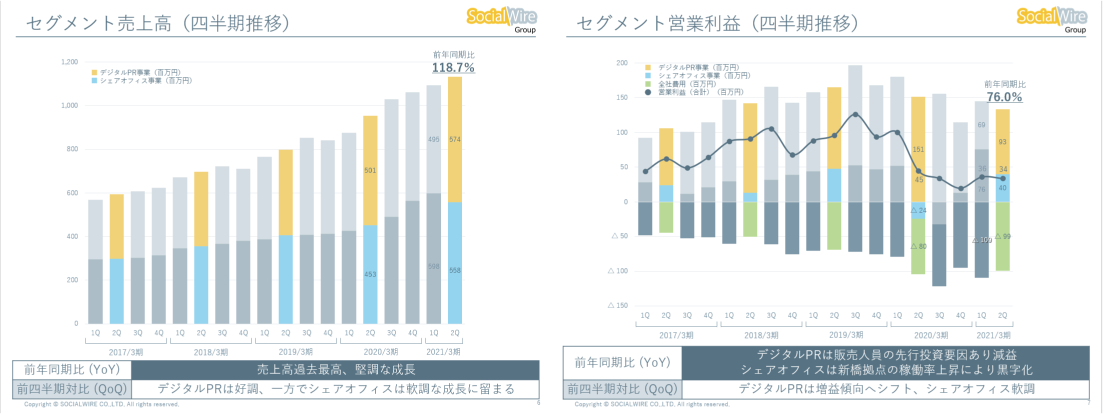

■第2四半期 連結決算サマリー

売上高 2,228百万円(前年同期比 121.6%)

営業利益 71百万円(前年同期比 48.8%)

経常利益 73百万円(前年同期比 56.2%)

この2Qは『回復と停滞の2極混在』の期間となりました。

- デジタルPR事業は、1Q急ブレーキのダウントレンドから2Q終盤にかけて急回復のアップトレンドへ

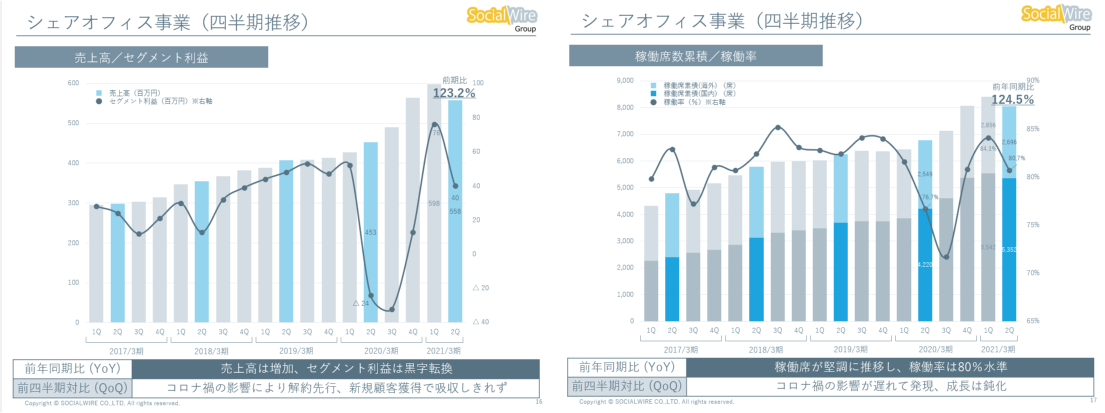

- シェアオフィス事業は、1Qは堅調な伸びのアップトレンドから2Q終盤にかけて停滞のダウントレンドへ

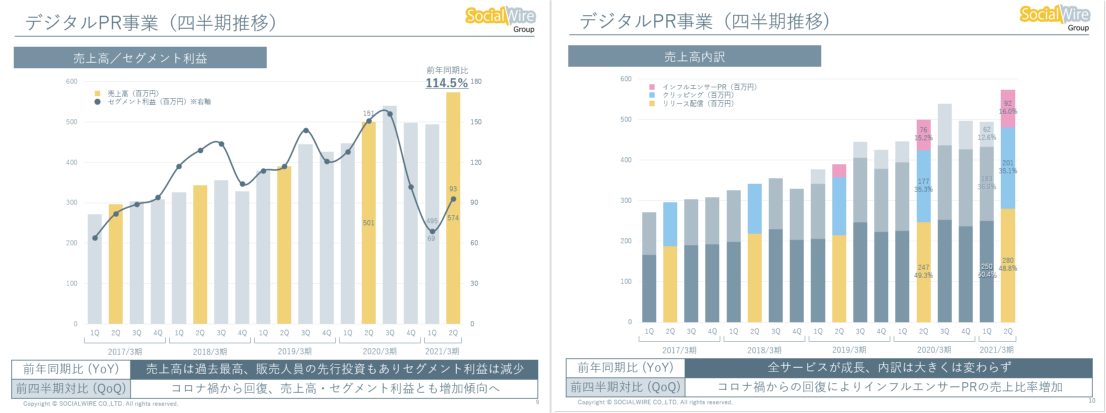

■デジタルPR事業

売上高 1,070百万円(前年同期比 112.7%)

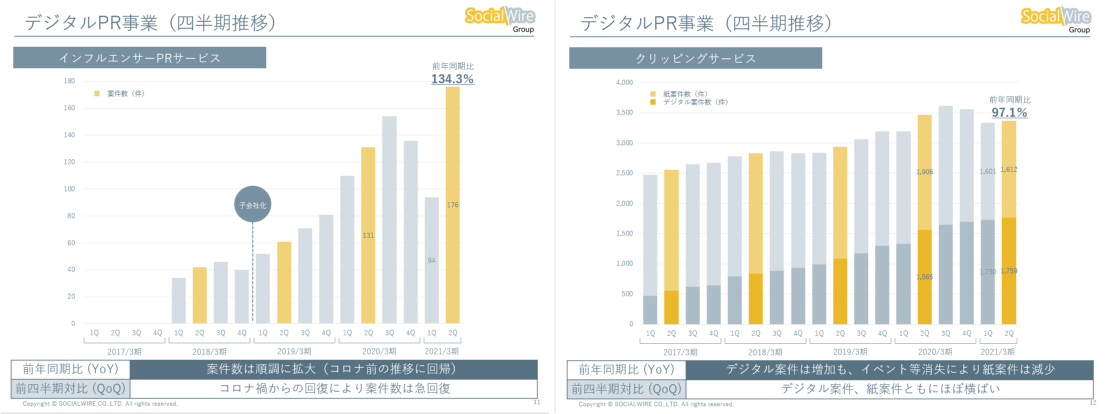

インフルエンサーPR案件数 270件(前年同期比 112.0%)

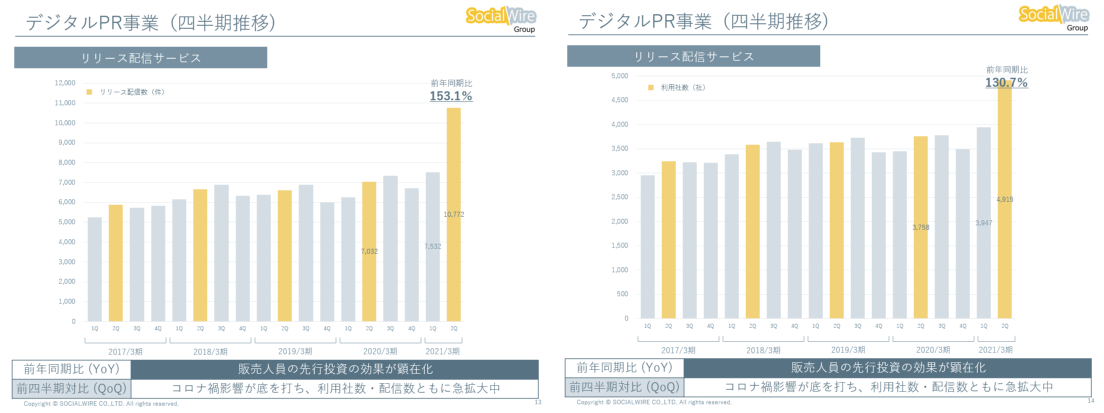

リリース配信数 18,304件(前年同期比 137.7%)

リリース利用社数 8,862社(前年同期比 123.0%)

クリッピング案件数 6,702件(前年同期比 100.5%)

2Q終盤に本格的な回復があり完全とまで言えませんが、一定水準の回復を致しました。営業部隊の強化施策効果が遅ればせながら発現してきたことからも、今後更にアップトレンド形成の勢いを残したまま2Qを終えることができています。今後も営業部隊の強化施策は、持続的に資源配分していく方針ではあるものの、2Q終了時点での成果は想定期待値の6~7割程度といった所感です。組織体制をより強固に筋肉質にするべくマネージャー陣が尽力しており、一定期間は現在の規模感のままでの最大出力を期待しているところであります。

インフルエンサーPR案件(Find Model)は、受注状況が回復しはじめて、2Qに納品完了したものだけでも回復状況にあると評価できます。但し、コロナ禍の巣ごもりならびにSNS回帰で外部環境のトレンドは味方してくれているので、この契機に『回復』からの『大幅な成長』を期待しているところであります。

クリッピング案件(@クリッピング)は、イベント開催一斉消失の余波から、紙案件に大幅な減少が顕在化しました。取引先チェックサービスはじめとしたデジタル調査案件の増加トレンドがあるものの、段階的なイベント回帰がなされていてもなお『第○○波』たるものの可能性からも、まだ不確実性を多分に有している性質と考察しております。

リリース配信サービスは、従来までの『従量プラン一択(@Press)』から『月額プラン併行(NEWSCAST)』というプロダクト方針としてきました。月額プランの利用状況が一定水準に到達し全体に影響を及ぼす規模になってきたと判断できたので、従量・月額プランという課金体系に関わらず『顧客数や利用数の最大化』を営業方針の第一指標と致しました。強化された営業部隊も機能することで獲得社数を大幅に伸ばし、その結果、リリース配信プロダイダーとしての案件数が大幅に増えることに繋がっています。

なお、受注先行型(将来利用分を先行受注確定する方式)が多分に含まれることから、売上高への影響は時間的に遅れて計上される性質であります。営業的な先行指標をモニタリングすると、同サービスの成長率は、今後アップトレンドに推移する要素を有しておりますので、更に成長加速することを期待しているところであります。

■シェアオフィス事業

売上高 1,157百万円(前期比 131.3%)

稼働席累計(国内) 10,894席(前期比 134.9%)

稼働席累計(海外) 5,552席(前期比 108.2%)

※CROSSCOOPデリー、CROSSCOOPマニラ撤退により特別損失88百万円計上

1Qは最高売上・利益であったものの、2Qは解約が連続しはじめ(中には経営不振未払いによる強制解約等も含む)、新規増席によりそれを吸収しきれなかった期間でした。また、海外拠点は各国情勢に大きな違いがでてきており、将来的な不確実性と当社事業努力による吸収範囲を総合判断して、一部の海外拠点においては不本意ながら撤退判断をし、特別損失手続きをした次第です。結果、2Qは同サービスにおいては厳しい期間となりました。

同サービスの中核たる日本国内拠点においては、2Q終盤から新規契約が緩やかに回復傾向にあること、解約席数の大波が3Qで落ち着くことから、改めてではありますが、増席推移を推進するとともに、政令指定都市の横浜拠点(2021年1月オープン予定)に向け準備・先行予約を推進している最中であります。

■(お知らせ)月初更新のKPI速報指標の一部変更について

当社ホームページにおいて、毎月初にメインプロダクトの主要指標をKPI速報として公開しています。この半年程度は、ウイズコロナ対策として、内部営業方針の変化にともない『営業方針と合致しながら、かつ全体掌握のため』の指標にもわずかながら変化がありましたので、それに従い開示するKPIも変更をしております。

- リリース配信案件数

従量/月額区分の統合(課金性区分という財務性よりも、サービス利用量に重きをおく意味を強めて、全体配信数として統合するに至りました。) - シェアオフィス稼働数

国内/海外区分の統合(海外拠点の影響度が少なくなっていくこと、国内拠点の地方政令都市への設営方針により、全体サービス体として統合するに至りました。)

※なお、決算説明資料等において、本指標の精査したものに加え、ブレイクダウンしたもの(利用社数や国内海外区分など、説明素材として適宜開示していくつもりであります。)

■(お詫び/訂正)中期計画の更新について

本来であれば、この中間決算と同タイミングで中期の経営計画を開示する予定で準備をしておりました。

現時点は『想定よりうまくいきだしている事業』と『想定より停滞してきている事業』がちょうど二極混在状態であり『全ての事業』を対象とする中期的な計画には、多分に不確実性を残してしまうため、公に開示する再策定は見合わせるという判断をせざるを得ませんでした。投資家説明会等の質疑で公言していた手前、大変申し訳なく思っております。内部におけるマイクロレベルの構造変化への見通しが、より手堅いものになるまでしばし保留させて頂きたく、何卒ご理解いただくとともに、この場を持ちまして訂正お詫びを申し上げる所存でございます。

以上をもちまして、第2四半期の概要説明とさせていただきます。

投資家の皆様におかれましては引き続きのご支援のほどよろしくお願いいたします。