2022年3月期 第1四半期(通期)連結決算の概要について

2022年3月期 第1四半期(通期)連結決算の概要について(2021年8月5日)

代表取締役社長の矢田でございます。

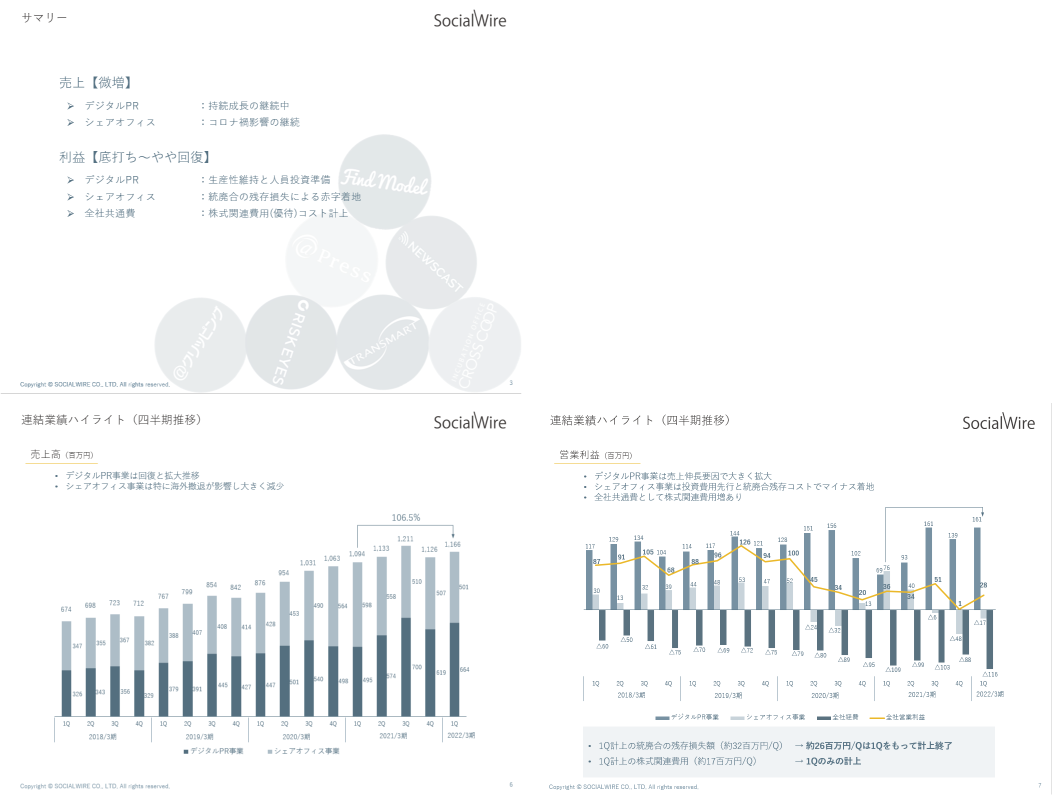

■連結決算サマリー(1Q)

売上高 1,166百万円(前年比 106.5%)

EBITDA 144百万円(前年比 84.5%)

営業利益 28百万円(前年比 77.1%)

当期純損益(※) 4百万円(前年比 8.8%)

※税効果会計適用により法人税等科目が一時費用として増加しています

緊急事態宣言の延長により、行動制限を強いられる外部環境の中で依然として手厳しい状況であり、あわせて、統廃合による売上減少効果も重なり、売上高は微増水準に留まりました。また、統廃合拠点の残存損失は1Qにはまだ多く計上されている状況ですが、なんとか利益面は底打ち感を示した形で着地しました。

なお、今後解消予定の営業利益への影響を及ぼす一時損失(統廃合残存損失や1Qのみの一時経費)は約50百万円程度存在しており、うち40百万円は2Qから削減される見通しであります。

世間では感染者数爆発の傍ら、重傷数・死亡数が抑制できているようです。ワクチン接種のみならず治療技術の劇的な進歩が支えていることを踏まえれば、医療従事者には頭の下がる思いであります。

ワクチン接種状況のさらなる進行で、個人消費の爆発的回復時期がくることを念頭にいれるとともに、経営環境として利益面悪化が底打ち感を得たことを考慮し、この2Qから段階的ではありますが宣伝活動の積極化(宣伝広告費増、営業人員体制の増員)を推進していこうと考えているところであります。

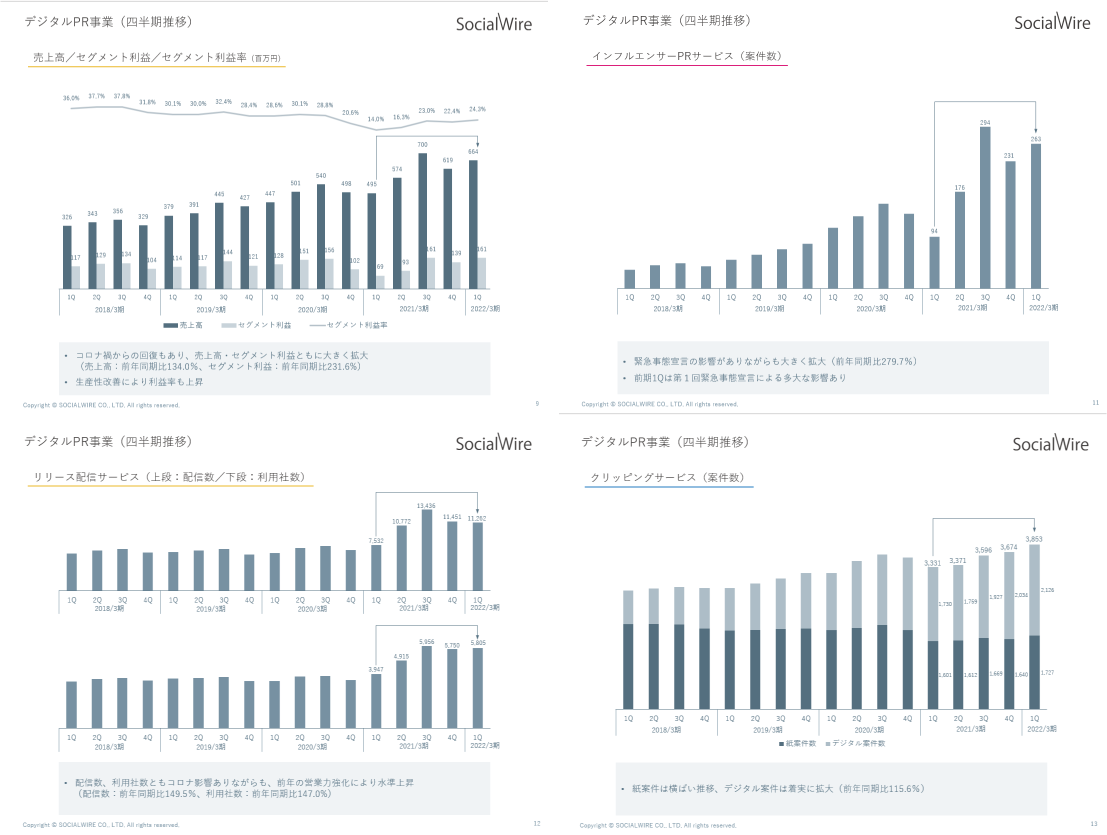

■デジタルPR事業(1Q)

売上高 664百万円(前年比 134.0%)

-インフルエンサーPR案件数 263件(前年比 279.7%)

-リリース配信数 11,262件(前年比 149.5%)

-リリース利用社数 5,805社(前年比 147.0%)

-クリッピング案件数 3,853件(前年比 115.6%)

前年比では大幅成長してはいるものの、断続的に続く緊急事態宣言下において、FY20 3Q⇒FY20 4Q⇒FY21 1Qと3四半期推移でみると物足りない水準であり、コロナ禍の外部環境の変化は事前想定がしづらく、なかなかに攻めあぐんでいるのが率直なところであります。

<インフルエンサーサービス>Find Model

昨年度1Qが著しく下がったこともあり、この1Qは成長率が大きくなっております。が、やはり「緊急事態宣言・まん延防止等重点措置」が連続6ヶ月間(本ポスト時点では連続8ヶ月間)となり、SNSをより効果的に使える飲食・アパレル・観光等において体力的限界もあると推察できます。なによりこれら業界では『正々堂々と営業・広告宣伝しづらい風潮』により、ワクチン接種証明等による積極営業活動で爆発的な個人消費が来ることを期待するところであります。当サービスでは、来るその時にむけて、キャスティングに加えて、アカウント運用等のストック性の高いサービス運営体制の充足をはかっているところであります。

<リリース配信サービス>@Press/NEWSCAST

同サービスも3四半期は実質的な横ばい推移の状況であります。リリース配信も販促活動の一貫であり、特定業種においては積極的な広報・宣伝しづらい風潮であることで、二の足を踏むことや、緊急事態宣言延長も今となっては日常化しており、事前に広報PR計画を立てづらいという思惑も散見できるようになっています。

当サービスでは、コロナ禍15ヶ月余りは、それまで鈍化していた獲得顧客数を爆発的増加させるよう追求してきましたが、それにともなう配信単価の下落を再考しなおしアップセル提案方針を推進しはじめており、いずれ単価上昇効果がでてくることを期待しているところであります。

<クリッピングサービス>@クリッピング/RISKEYES

PR後の掲載調査という主目的であるため、イベントや販促展示といった活動がここ1年半停止していることから業績下降必然ではあったところ、『取引先チェックサービス(RISKEYES)』が成長することで微成長を牽引するまでに至っています。ニーズそのものも『RISKEYES利用』のみならず『過去記事チェックの記事調査』という過去の露出確認ニーズがある模様です。オリンピックスタッフの過去インタビュー発言等で解任になるなど、いわゆる“身体検査”たる業務においても同サービスの活用使途が広がることを感じているところであります。

当サービスでは、内部リソースをRISKEYESへシフト・営業積極化したことで、同サービスのKPIを増加に転じさせることができており、いずれPR系の案件増の外部環境になるまでの底固めをしているところであります。

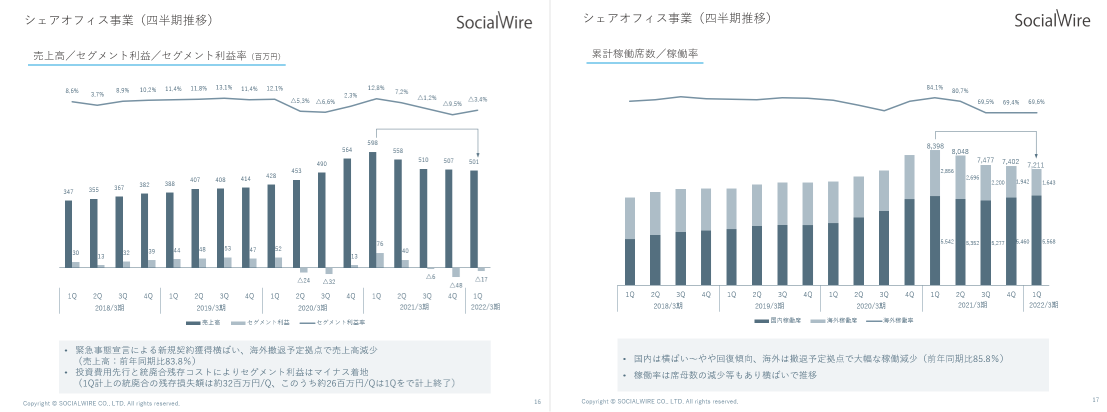

■シェアオフィス事業(1Q)

売上高 501百万円(前年比 83.8%)

-稼働席累計(国内) 5,568席(前年比 100.4%)

-稼働席累計(海外) 1,643席(前年比 57.5%)

前年度が過去最高業績なことから前年比では散々な成長率となりました。背景としては明確で、統廃合拠点『売上ゼロ状態で運営経費は計上される状態』が複数拠点重なっている時期であり、減収に加えての赤字着地となりました。とはいえ、その内訳をお伝えすると、継続拠点においては、海外は稼働増と黒字化維持、国内は稼働維持継続と内覧増傾向という状況であり、2Qからは統廃合効果が財務的に顕在化してくることもあり、同サービスもようやくおおよその底はうった状態であると考察しています。

なお、緊急事態宣言下において『在宅勤務による人事運営な歪み』をよく耳にする頻度が増えており、その解決策として居住地近辺のターミナル駅におけるリモートワーク用のサテライトオフィスニーズが内覧に顕在化しだしてきている様相であります。今後、稼働席KPIにおいては、『統廃合拠点の席母数の減少』と『稼働席自体の増加』による『稼働率の持ち直し推移』がどこまで加速するのか期待しているところであります。

■業績予想について

当会計年度においては業績予想・配当予想は非開示としております。その背景は『緊急事態宣言もしくはそれに準ずる行動抑制』が、断続的に発出される可能性が高い期間は、その影響を大きくうける可能性がある為であります。期初段階では流動的ではありますが、今日1Q決算開示日時点では、4回目の宣言が、2回も延長されている状況であり未だ流動的であることから、非開示方針においては据え置きといたしますことをご了承ください。

なんら定量的ガイダンスをだしていないことは大変恐縮でありますが、昨年度末4Qは営業利益±0水準でありましたが、今年度の1Q~2Qで、まずは営業利益の下降が底をうち、黒字&回復基調を優先的に形成していければと考えているところであります。

以上をもちまして、1Qの決算概要説明とさせていただきました。

投資家の皆様におかれましては引き続きのご支援のほどよろしくお願いいたします。